前脚Temu凭借超级碗广告风头尽出,后脚有消息透露Shein即将完成新一轮融资的交割,投后估值约在650亿-700亿美元之间。同时,Shein罕见地披露了财务情况,2022年利润约为7亿美元,连续4年实现盈利,虽然去年盈利额较2021年有所下跌。

此外,也有消息称Shein计划在美国IPO上市,虽然并未有官方消息承认,但是一直以来Shein的相关动作并不能打消外界的揣测。尤其是Temu上线美国后,两家尤为相似的出海平台之间的暗地较量也波谲云诡,甚至Temu出海之初就有挖Shein墙角的传言。

无疑,Temu的动作给Shein带来了危机感,无论是谋求上市还是披露盈利数据,都是在为市场注入强心剂,彰显平台实力。为了应对加剧的北美市场竞争,Shein近期也是动作不断。

Shein或将在美开启第三方店铺模式

根据外媒信息,Shein或将在美国开放第三方卖家入驻渠道,转变为第三方平台角色。这其实并不是Shein第一次尝试做第三方平台角色,此前就已在巴西、墨西哥新增站点,向当地本土卖家开放入驻资格。

外媒报道称,目前Shein尚未开始在美国邀请卖家,但是如果在巴西和墨西哥的试水能成功,美国市场也将跟进,不过可能会更侧重于在中国招募卖家。

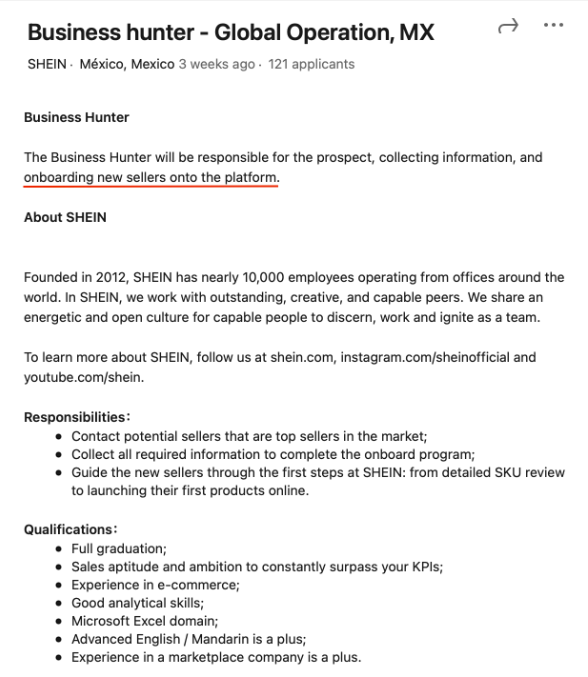

Shein墨西哥招聘“商业猎人”职位,负责“寻找潜在客户、收集信息并将新卖家引入平台”

引入当地卖家可以拓展平台产品种类,提升配送速度。不过,这种模式相较于之前的Shein全权把控,自然存在服务质量、产品质量等更多不可控风险,而且也将对Shein自身的品牌竞争力产生干扰。但是看国内京东也知道,平台想要上市、做大,多业务、强有力的支撑也很关键。面对Temu的步步紧逼,想要拿下更多市场、流量的Shein,开放平台给第三方卖家或是必由之路。

不过根据Shein的流量,如果能允许卖家入驻,给予卖家更多自主权,无疑是个新机会。

保持品类,上线贵价品牌

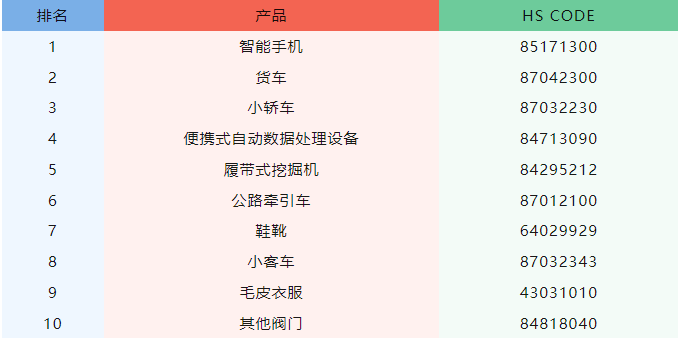

商品种类一直是Shein的强项,而且依托于Shein的数据与背后的强大产业链,每日上新更多sku并不是问题,保持这一优势是Shein参与后续竞争的根基所在。而且,增加站点,引入其他卖家,本质上也是在拓充商品种类。

此外,Shein也在积极上线更多更贵的服装。Shein便宜低价的形象已经深入美国消费者心中,畅销款价格在5~25元之间,远低于ZARA、H&M的价格区间。所以为了赚点高价服饰的钱,Shein选择不打破这一印象而是选择上架新品牌,比如MOTF。

图源:Shein,MOTF价格相对有所提升

未来是否会分出更多高端品牌也未可知,毕竟打造低端、中端、高端品牌,进行品牌差异化运营也是企业常见策略。

无论是Temu还是Shein,目前整体策略都还是“寄售模式”,卖家决策权较小,低价快销也更适合工厂型卖家。不过,在产品供给上,Shein也有打造多元化渠道的趋势,其已经在土耳其制造商品,美国和波兰开设仓库,运输时间将进一步缩短。这也意味着国内的供应链并不是不可替代的,对卖家而言并不是好消息。

SHEIN2022年全球安装量为2.29亿次,排全球购物应用程序下载量第一名,虽然比Temu低调但是发展数据也是不容小觑。外媒报道称,Shein也披露了预期增长目标,计划到2025年实现年收入585亿美元营收,公司利润增至75亿美元。这个数字超过了零售巨头H&M和ZARA现有额度年销售额总和。

未来低价快时尚市场的角逐究竟谁能占据头把交椅,未来第三方平台模式能否运行、能否入驻,都还要交给时间。

发表评论